🏦 Di Bawah Ekspektasi, Laba Bersih BBTN 9M23 +1,7% YoY

|

Daily Market Performance 🚀 |

|

|

Bank Tabungan Negara ($BBTN) akhirnya mengumumkan laporan keuangan 3Q23 pada Senin (27/11), lebih lama dari emiten bank lainnya yang telah melaporkan sebelum 31 Oktober 2023. Hal ini karena laporan keuangan BBTN pada periode tersebut telah ditelaah secara terbatas (limited review) oleh akuntan publik, tidak seperti laporan keuangan interim dari emiten lainnya. Pada 3Q23, BBTN mencatatkan pertumbuhan laba bersih sebesar +4,3% YoY menjadi 838 miliar rupiah. Meski pendapatan bunga naik +16% YoY, pendapatan bunga dan syariah bersih (Net Interest Income atau NII) turun sebesar -3,8% YoY menjadi 3,7 triliun rupiah. Penurunan tersebut ditekan oleh peningkatan beban bunga sebesar +46,4% YoY. Adapun beban provisi (CKPN) naik +81% YoY menjadi 989 miliar rupiah. Peningkatan laba bersih BBTN pada 3Q23 didorong oleh peningkatan pendapatan operasional lainnya (termasuk fee-based income) sebesar +60,5% YoY dan penurunan beban operasional sebesar -16% YoY, sehingga laba operasional sebelum provisi (Pre-Provision Operating Profit atau PPOP) naik +34,3% YoY. Secara kuartalan, NII BBTN naik +9,2% QoQ dan beban provisi (CKPN) turun -17,4% QoQ, sehingga laba bersih naik +24,5% QoQ. Secara kumulatif selama 9M23, laba bersih BBTN tumbuh +1,7% YoY menjadi 2,31 triliun rupiah. NII turun -12,2% YoY menjadi 10,1 triliun rupiah, sementara beban provisi (CKPN) naik +12,3% YoY menjadi 2,9 triliun rupiah. Peningkatan laba bersih BBTN selama 9M23 didorong peningkatan pendapatan operasional lainnya sebesar +67,3% YoY dan penurunan beban operasional sebesar -10,9% YoY, sehingga laba operasional sebelum provisi (PPOP) naik +6,4% YoY. Key Takeaway

Laba bersih BBTN selama 9M23 hanya mencapai 72% dari estimasi FY23 konsensus, di bawah ekspektasi. Sementara itu, Loan to Deposit Ratio (LDR) naik dari 92,6% pada 9M22 menjadi 98,27% pada 9M23. Secara umum, pencapaian kinerja 9M23 masih di bawah guidance FY23 dari manajemen: - Laba bersih: 70,3% dari guidance FY23.

- Total kredit disalurkan: +9,9% YoY (vs. guidance FY23: +10–11% YoY).

- Dana Pihak Ketiga (DPK): +3,5% YoY (vs. guidance FY23: +5–7% YoY).

- Gross NPL: 3,53% (vs. 9M22: 3,45%, guidance FY23: 3,5%).

Biasanya, limited review pada laporan keuangan interim disebabkan oleh rencana aksi korporasi dari emiten terkait. Sehubungan dengan itu, BBTN menjelaskan bahwa perseroan memang memiliki beberapa rencana aksi korporasi, salah satunya spin-off unit usaha syariah dengan opsi lisensi baru ataupun melalui akuisisi bank syariah existing. Salah satu bank syariah yang dikabarkan hendak diakuisisi BBTN adalah Bank Muamalat, di mana kami telah mengulasnya melalui artikel Snips berikut ini. Saham terkait: $BBTN |

|

|

🕊 Dua Direktur UNVR Mengundurkan Diri |

$UNVR: Unilever Indonesia mengumumkan pengunduran diri dua direkturnya, yakni Shiv Sahgal (Direktur Home Care) dan Sandeep Kohli (Direktur Beauty & Wellbeing). Pengunduran diri tersebut akan dibahas dalam RUPSLB pada 19 Desember 2023. Sebelumnya, Presiden Direktur UNVR, Ira Noviarti, juga mengajukan pengunduran diri pada 24 Oktober 2023. $SSIA: Surya Semesta Internusa melalui anak usahanya, PT Suryacipta Swadaya dan PT Jasa Semesta Utama, menandatangani fasilitas pinjaman berjangka senior hingga 1,5 triliun rupiah dari Bank Central Asia ($BBCA) dan PT Sarana Multi Infrastruktur. Fasilitas tersebut memiliki jangka waktu 10 tahun. Dana akan digunakan untuk pelunasan pinjaman kepada International Finance Corporation, serta pembiayaan pengembangan Subang Smartpolitan. $JARR: Jhonlin Agro Raya menargetkan produksi tandan buah segar (TBS) seusai merger dengan PT Jhonlin Agro Lestari (JAL) mencapai 249 ribu ton pada 2024. Per 9M23, JARR telah memproduksi 50 ribu ton TBS, setara 100% target FY23. Sementara itu, JAL telah memproduksi 156 ribu ton TBS per 10M23, melebihi target FY23 di level 150 ribu ton. Pemegang saham JARR telah menyetujui merger ini dalam RUPSLB pada 24 November 2023. $PTBA: Direktur Keuangan dan Manajemen Risiko Bukit Asam, Farida Thamrin, mengatakan bahwa pihaknya optimis target volume produksi batu bara sebesar 41 juta ton pada FY23 dapat tercapai. Selama 9M23, PTBA mencatatkan pertumbuhan produksi batu bara sebesar +15% YoY ke level 31,9 juta ton, setara 77,8% dari target FY23. Farida juga mengatakan bahwa pihaknya akan menggenjot ekspor guna menyiasati penurunan harga batu bara, dengan porsi penjualan ekspor telah naik ke level 42% per 9M23 (vs. 9M22: 38%). $TUGU: Presiden Direktur Tugu Insurance, Tatang Nurhidayat, mengatakan bahwa progres pemisahan (spin-off) unit usaha syariah (UUS) milik perseroan telah mencapai 60–70% dan akan rampung pada 1H24. Setelah spin-off tersebut, TUGU akan memiliki produk asuransi mulai dari korporasi, ritel, reasuransi, asuransi umum, dan asuransi syariah. Sebelumnya, POJK No. 11 Tahun 2023 mewajibkan spin-off UUS perusahaan syariah selambat-lambatnya pada 31 Desember 2026.

|

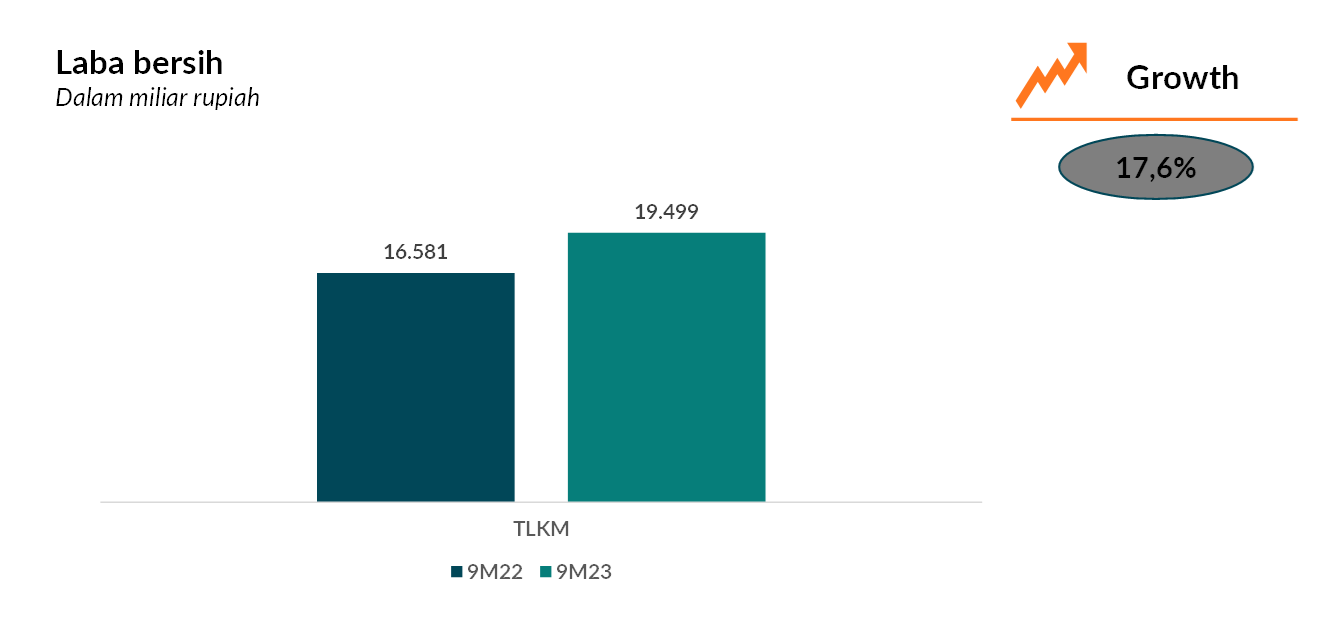

🕷 Laba Bersih TLKM 9M23 +17,6% YoY |

Berikut adalah kinerja TLKM selama 3Q23 dan 9M23. $TLKM: Telkom Indonesia mencatatkan laba bersih 6,7 triliun rupiah pada 3Q23, naik +106,1% YoY. Pendapatan tumbuh +2,4% YoY menjadi 37,8 triliun rupiah, sedangkan total beban usaha turun -8,7% YoY, yang didorong penurunan signifikan pada kerugian atas investasi menjadi 594 miliar rupiah (vs. 3Q22: rugi 3,4 triliun rupiah).

Dibandingkan dengan 2Q23 (QoQ), laba bersih TLKM tumbuh +6,5%. Pendapatan tumbuh +1,0%, disertai kenaikan margin laba usaha menjadi 31,7% (vs. 2Q23: 31%).

Secara kumulatif hingga 9M23, laba bersih TLKM tumbuh +17,6% YoY menjadi 19,5 triliun rupiah (mencapai 75,4% dari estimasi FY23). Pendapatan tumbuh +2,2% YoY menjadi 111,2 triliun rupiah (mencapai 73,3% dari estimasi FY23).

Di sisi lain, beban operasi, pemeliharaan, dan jasa telekomunikasi naik +6,2% YoY, tetapi kerugian atas investasi berkurang signifikan menjadi 182 miliar rupiah (vs. 9M22: rugi 3,1 triliun rupiah). EBITDA turun -0,7% YoY menjadi 59,1 triliun rupiah, dengan margin EBITDA 53,1% (vs. 9M22: 54,6%). (IDX)

Secara operasional, TLKM mencatat penurunan jumlah pelanggan sebesar -1,0% YoY menjadi 158,3 juta, sedangkan pelanggan IndiHome tumbuh +8,4% YoY menjadi 9,8 juta. Sementara itu, average revenue per user (ARPU) meningkat +11,4% YoY menjadi 47,8 ribu rupiah.

|

|

|

Beberapa data ekonomi yang akan rilis pekan ini (27 November–1 Desember 2023): - Rabu (29/11): Pertumbuhan ekonomi AS QoQ 3Q23 – second estimate (konsensus: +5%, 2Q23: +2,1%)

- Kamis (30/11): NBS Manufacturing PMI China November ( forecast: 49,9, Oktober: 49,5)

- Kamis (30/11): Tingkat inflasi Zona Euro YoY November – estimasi awal (konsensus: 2,8%, Oktober: 2,9%)

- Kamis (30/11): Pertumbuhan ekonomi India YoY 3Q23 (forecast: +6,8%, 2Q23: +7,8%)

- Kamis (30/11): Personal income AS MoM Oktober (konsensus: +0,2%, September: +0,3%)

- Kamis (30/11): Personal spending AS MoM Oktober (konsensus: +0,2%, September: +0,7%)

- Jumat (1/12): S&P Global Manufacturing PMI Indonesia November (forecast: 51,3, Oktober: 51,5)

- Jumat (1/12): Caixin Manufacturing PMI China November (forecast: 50,2, Oktober: 49,5)

- Jumat (1/12): Tingkat inflasi Indonesia YoY November (konsensus: 2,71%, Oktober: 2,56%)

- Jumat (1/12): Tingkat inflasi inti Indonesia YoY November (konsensus: 1,97%, Oktober: 1,91%)

- Jumat (1/12): Kunjungan wisman ke Indonesia YoY Oktober (forecast: +40%, September: +52,76%)

- Jumat (1/12): ISM Manufacturing PMI AS November (konsensus: 47,6, Oktober: 46,7)

Beberapa data ekonomi yang telah rilis pekan lalu (20–24 November 2023): - Indonesia: Neraca transaksi berjalan atau current account 3Q23 (defisit US$0,9 miliar vs 2Q23 defisit US$2,2 miliar)

- Indonesia: BI 7-Day Reverse Repo Rate November (6% vs Oktober 6%)

- Indonesia: Pertumbuhan kredit perbankan YoY Oktober (+8,99% vs September +8,96%)

Jadwal cum date dividen di pasar reguler dan negosiasi pada pekan ini (27 November–1 Desember 2023): - $MEDC: 15 rupiah/lembar (Cum date: 29 November)

- $NELY: 15 rupiah/lembar (Cum date: 30 November)

- $RELF: 0,7 rupiah/lembar (Cum date: 30 November)

- $SCPI: 42.000 rupiah/lembar (Cum date: 30 November)

- $BBCA: 42,5 rupiah/lembar (Cum date: 1 Desember)

Jadwal cum date rights issue di pasar reguler dan negosiasi pada pekan ini (27 November–1 Desember 2023): - $PANI: dengan perbandingan 200 : 31 di harga 5.000 rupiah/lembar (Cum date: 30 November)

|

|

|

Saham Top Gainer Hari Ini 🔥 |

|

|

Saham Top Loser Hari Ini 🤕 |

|

|

Performa Sektor Hari Ini 📊 |

|

|

🔥 Hal lain yang lagi hot yang perlu kamu ketahui... |

Pengendali Estika Tata Tiara ($BEEF), Asia Agri International Pte. Ltd., berencana menggelar penawaran tender wajib (mandatory tender offer) atas 483,47 juta (6,88%) saham BEEF dengan harga penawaran sebesar 123 rupiah per lembar. Penawaran tender wajib tersebut akan berlangsung pada 28 November–27 Desember 2023. Emiten jasa angkutan laut, Pelayaran Nasional Ekalya Purnamasari ($ELPI), mendapatkan kontrak senilai 200 miliar rupiah dari 2 perusahaan Malaysia, yakni NKA Energy Ventures Sdn. Bhd. dan Perpetro Sdn. Bhd. Kontrak tersebut ditujukan untuk penyewaan sebuah kapal berjenis platform support vessel dengan jangka waktu 2 tahun. Adhi Karya ($ADHI) menargetkan pertumbuhan kontrak baru pada FY24 dapat mencapai +5–10% YoY, didorong oleh oleh anggaran belanja infrastruktur Indonesia yang juga naik pada tahun depan. Per 10M23, ADHI mencatatkan pertumbuhan nilai kontrak baru sebesar +58% YoY menjadi 30,3 triliun rupiah, telah melampaui target FY23 di level 27 triliun rupiah. PT Asuransi Allianz Utama Indonesia resmi melakukan spin-off usaha asuransi syariah menjadi PT Asuransi Allianz Life Syariah Indonesia. Setelah aksi korporasi ini, Allianz Syariah berencana memperluas jangkauannya ke wilayah Jawa Barat.

|

Kutipan menarik dari komunitas Stockbit minggu ini |

💰 Kenali Weighted Average Cost of Capital dalam Analisis Fundamental |

|

|

| "Selain itu, jika teman-teman menggunakan metode valuasi proyeksi, WACC dapat dijadikan faktor diskon karena merupakan return minimum yang seharusnya investor dapatkan dari saham karena risikonya setara kemungkinan return minimum obligasi yang dikeluarkan perusahaan." — Prabaniswara WACC (Weighted Average Cost of Capital) adalah percentage/margin/rasio yang digunakan untuk mengukur biaya modal suatu perusahaan dalam membiayai operasionalnya. WACC merupakan gabungan dari biaya ekuitas (cost of equity) dan biaya utang (cost of debt) berdasarkan beratnya (weight) dalam struktur modal perusahaan. Prabaniswara melalui tulisannya memberikan menjabarkan cara menghitung WACC, penasaran seperti apa? Simak lengkapnya di sini! |

|

|

Copyright 2023 Stockbit, all rights reserved. Anda menerima email ini karena terdaftar sebagai akun aktif di Stockbit atau telah daftar melalui website Stockbit / Stockbit Snips.

Disclaimer:

Email ini dikirim oleh PT Stockbit Sekuritas Digital ("Stockbit"), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan. Semua konten dalam email ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Domain resmi Stockbit adalah "https://stockbit.com/" dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri "@Stockbit.com" Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

Want to change how you receive these emails?

Unsubscribe here

|

|

|

|

.png)

Komentar

Posting Komentar