🎢 Peluang PJAA dari Pemulihan Pengunjung & Strategi Pricing |

|

|

- Ruang pemulihan masih terbuka sebab aktivitas masih di bawah level pra-pandemi

- Harga tiket wahana yang diturunkan akibat pandemi berpeluang dinormalisasi seiring pemulihan jumlah pengunjung

- Efisiensi pasca-pandemi membuat margin laba telah melampaui 2017–2019

- Selain kenaikan laba, saham PJAA juga berpotensi mengalami re-rating karena valuasi masih lebih rendah dari P/E dan P/BV Band 10 tahun

Pemulihan iklim pariwisata pasca-pandemi menjadi katalis positif bagi Pembangunan Jaya Ancol ($PJAA). Pada tahun lalu, seiring dibukanya kembali sektor pariwisata di Indonesia, PJAA berhasil mencetak pertumbuhan pengunjung sebesar +122% YoY serta mengakhiri tren kerugian pada 2020 dan 2021. Kami menilai bahwa pemulihan kinerja PJAA ke depan masih terbuka lebar dan akan didorong oleh dua faktor utama: 1) Kelanjutan pemulihan jumlah pengunjung, dan 2) potensi pertumbuhan margin dari normalisasi rata-rata harga jual (ASP) tiket dan strategi dynamic pricing. Selain itu, manajemen juga mengungkapkan bahwa pandemi mengajarkan perseroan bagaimana beroperasi dengan lebih efisien. Hal ini terefleksi pada capaian 1H23, di mana margin laba usaha dan margin laba bersih perseroan sudah mencapai level yang lebih tinggi dibandingkan 2017–2019, walaupun jumlah pengunjung dan jumlah pendapatan masih di belum sepenuhnya pulih. Salah satu contoh inisiatif efisiensi yang dilakukan PJAA adalah dengan mengevaluasi kembali basic cost yang dibutuhkan agar perusahaan dapat beroperasi dengan baik. Dengan efisiensi yang lebih baik dan dukungan dua faktor utama di atas, laba bersih PJAA pada tahun depan berpotensi melebihi kisaran Rp220–230 M yang dicetak pada 2017–2019 (pra-pandemi).

Secara valuasi, PJAA juga terlihat menarik. Per 13 September 2023, P/BV saham PJAA berada di level 0,81x, di bawah 1x. Sementara itu, valuasi P/E TTM berada di level 5,81x. Valuasi P/E dan P/BV tersebut berada di bawah rata-rata historis 10 tahun terakhir. Dengan asumsi laba bersih kembali ke level Rp230 M pada 2024, valuasi P/E saham PJAA turun menjadi 5,66x. Dengan demikian, selain dari kenaikan performa, PJAA juga bisa mendapat benefit dari kenaikan valuasi (re-rating). Adapun beberapa risiko yang perlu investor perhatikan dari PJAA adalah potensi kenaikan beban semi-variabel seiring pertumbuhan jumlah pengunjung, serta risiko penurunan ASP akibat pembelian tiket terusan yang kembali meningkat, dapat menyebabkan potensi kenaikan margin menjadi lebih kecil. Kedua risiko dapat meng-offset potensi peningkatan margin laba usaha perseroan. |

Dua Faktor Utama Pendongkrak Kinerja PJAA: Kelanjutan Pemulihan Pengunjung dan Potensi Pertumbuhan Margin |

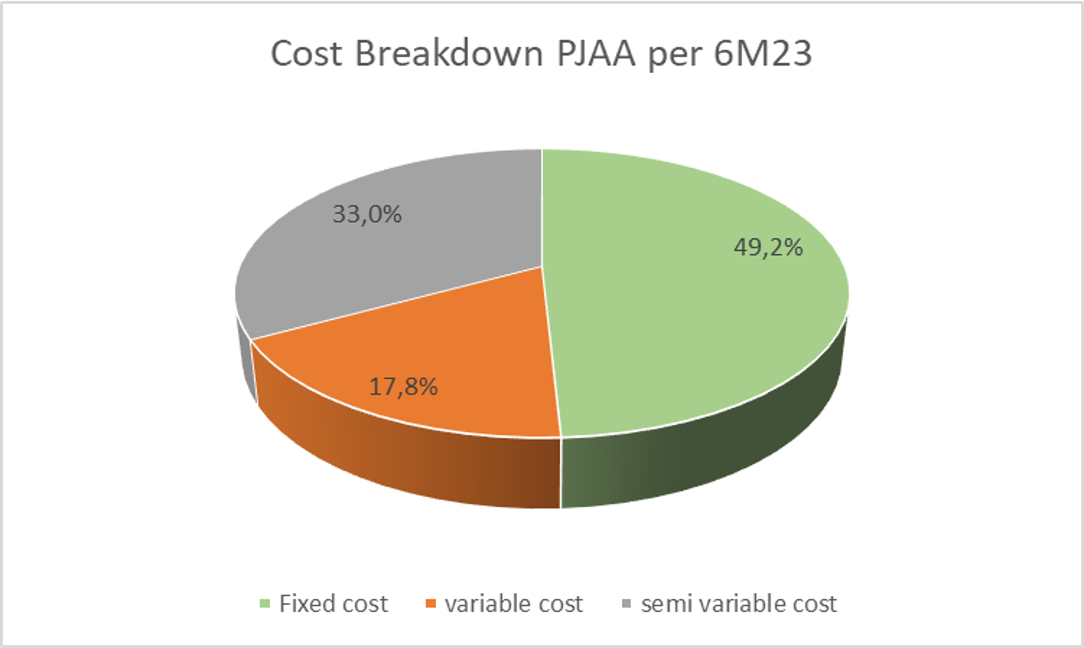

Kinerja PJAA ke depan berpotensi pulih seiring kelanjutan pemulihan jumlah pengunjung dan pertumbuhan margin yang didorong oleh normalisasi ASP dan inisiatif digitalisasi. PJAA sendiri merupakan perusahaan dengan operating leverage yang cukup tinggi, dengan ~33% biaya usaha perseroan merupakan biaya tetap (fix cost) per 1H23. Artinya, kinerja laba bersih PJAA akan secara signifikan bergantung kepada kinerja pendapatan. |

Pic: Breakdown biaya PJAA berdasarkan sifat biaya. Sumber: Company filings, Stockbit analysis |

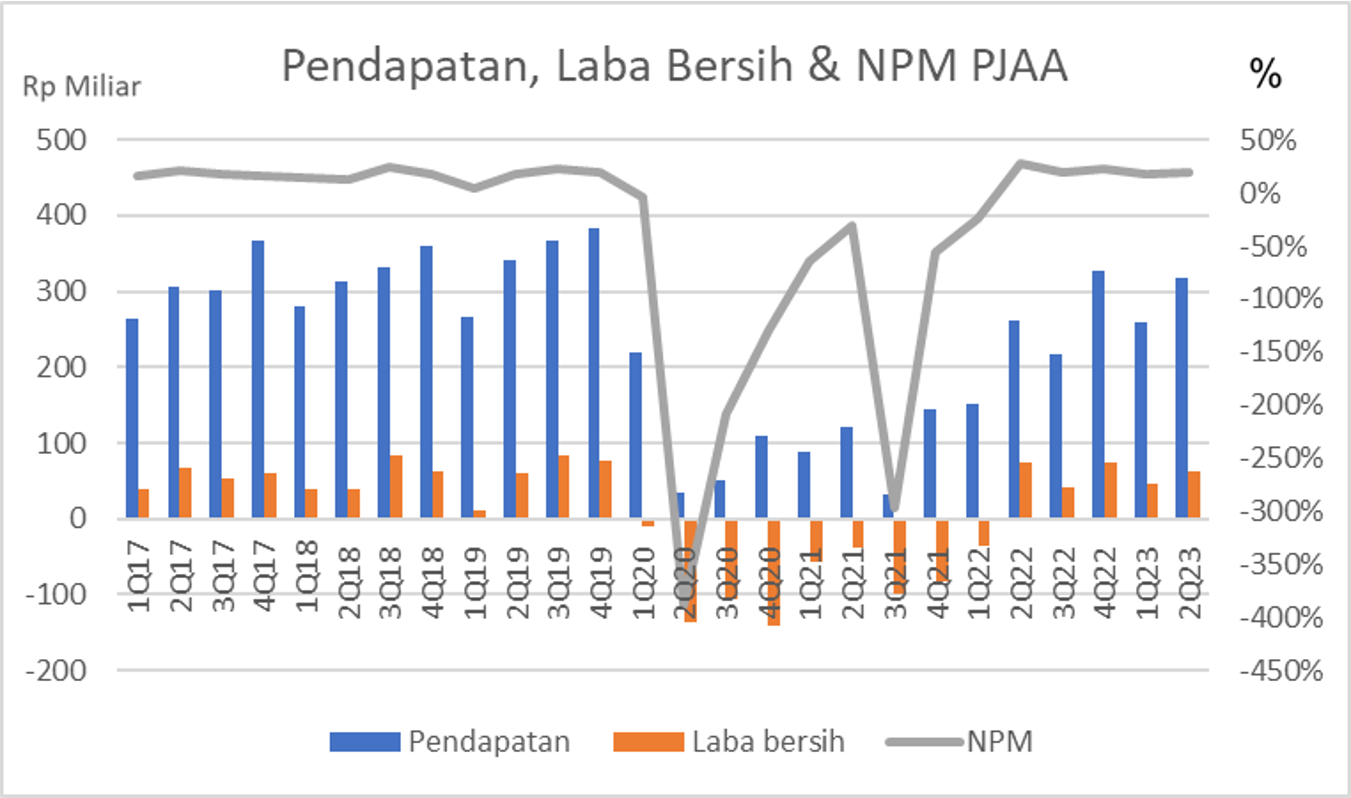

Sensitivitas laba bersih PJAA terhadap pendapatan terlihat ketika pandemi pada 2020–2021. Penurunan jumlah pengunjung pada 2020 (-76,1% YoY) dan 2021 (-22% YoY) membuat PJAA mengalami penurunan pendapatan masing-masing sebesar -69,5% YoY dan -6% YoY. Akibatnya, PJAA membukukan rugi bersih pada 2020 dan 2021 masing-masing sebesar Rp394 M dan Rp275 M. |

Pic: Pendapatan dan laba bersih PJAA per kuartal pada 2017–2Q23 (kiri) dan Net Profit Margin PJAA (kanan). Sumber: Company filings, Stockbit analysis |

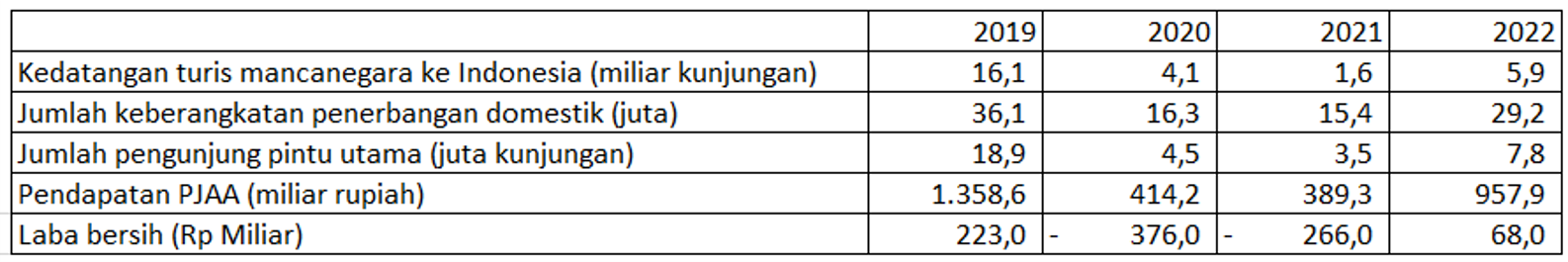

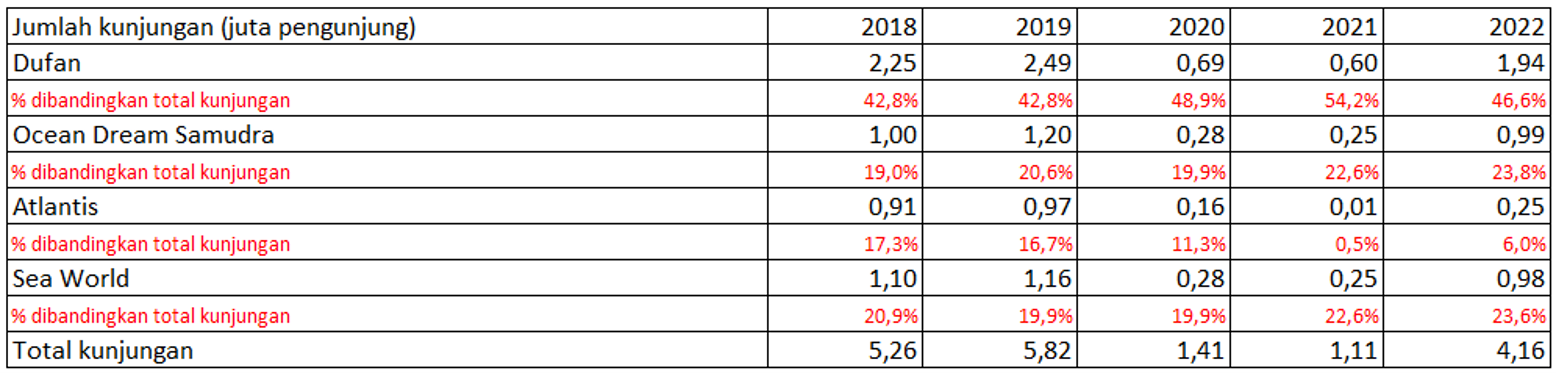

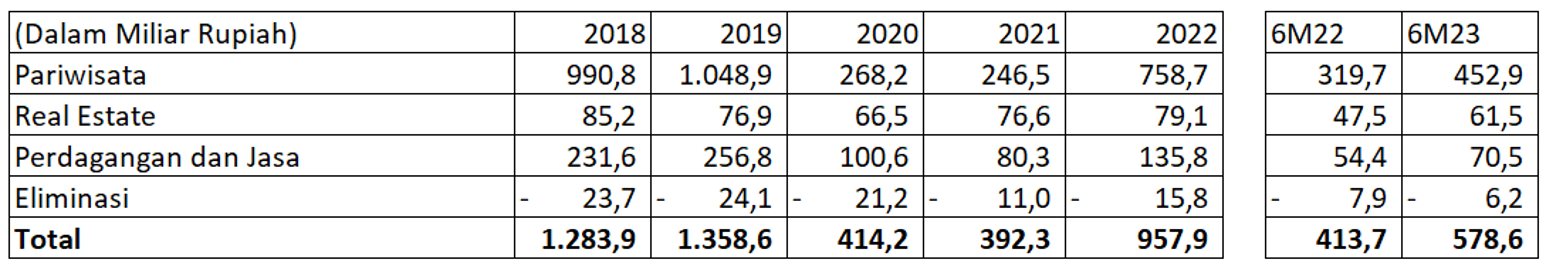

Pemulihan Kunjungan Wisatawan dan Kebangkitan Sektor Pariwisata Kami melihat bahwa kinerja pendapatan dan laba bersih PJAA berpotensi terus membaik seiring pemulihan sektor pariwisata pasca-pandemi. Segmen bisnis pariwisata sendiri berkontribusi sebesar 62,8–79,2% dari pendapatan PJAA pada FY18–FY22, sehingga pemulihan jumlah wisatawan dapat menjadi katalis positif bagi PJAA. Kami menemukan bahwa tren jumlah pengunjung Ancol berkorelasi positif dengan iklim pariwisata di Indonesia (lihat tabel di bawah). Setelah tertekan pada 2020 dan 2021 akibat pandemi, PJAA berhasil mencatatkan pertumbuhan pengunjung sebesar +122% YoY pada FY22, yang mendorong pendapatan tumbuh sebesar +146% YoY. Meski demikian, realisasi pengunjung, pendapatan, dan laba bersih PJAA pada FY22 masih belum mencapai level pra-pandemi, dengan masing-masing baru mencapai 41,3%, 70,5% dan 30,5% dari FY19. Artinya, masih terdapat ruang untuk pemulihan lanjutan menuju level sebelum pandemi. |

Pic: Tren jumlah kedatangan turis mancanegara ke Indonesia, jumlah keberangkatan penerbangan domestik, jumlah pengunjung pintu utama Ancol, pendapatan PJAA 2019-2022, laba bersih PJAA 2019-2022. Sumber: Badan Pusat Statistik (BPS), Company filings, Stockbit analysis |

Kinerja positif PJAA selama FY22 pun berlanjut pada 1H23, dengan pendapatan tumbuh +40% YoY menjadi Rp579 M dan laba bersih naik +188% YoY menjadi Rp108 M. Jika dibandingkan dengan periode yang sama saat sebelum pandemi, pendapatan pada 1H23 masih lebih rendah -4,7% dari realisasi 1H19, sementara laba bersih pada 1H23 telah melebihi (+52%) dari realisasi 1H19. Segmen pariwisata PJAA masih memiliki ruang pertumbuhan ke depan karena sektor pariwisata Indonesia masih belum pulih sepenuhnya. Sebagai contoh, jumlah kunjungan wisatawan mancanegara pada 7M23 tercatat baru mencapai 68,7% dari realisasi 7M19. Optimisme pemulihan kinerja PJAA juga ditunjukkan dari guidance manajemen yang menargetkan pertumbuhan laba bersih sebesar +10–15% YoY pada FY23, dengan target kenaikan jumlah pengunjung sebesar +20% YoY menjadi 9 juta. |

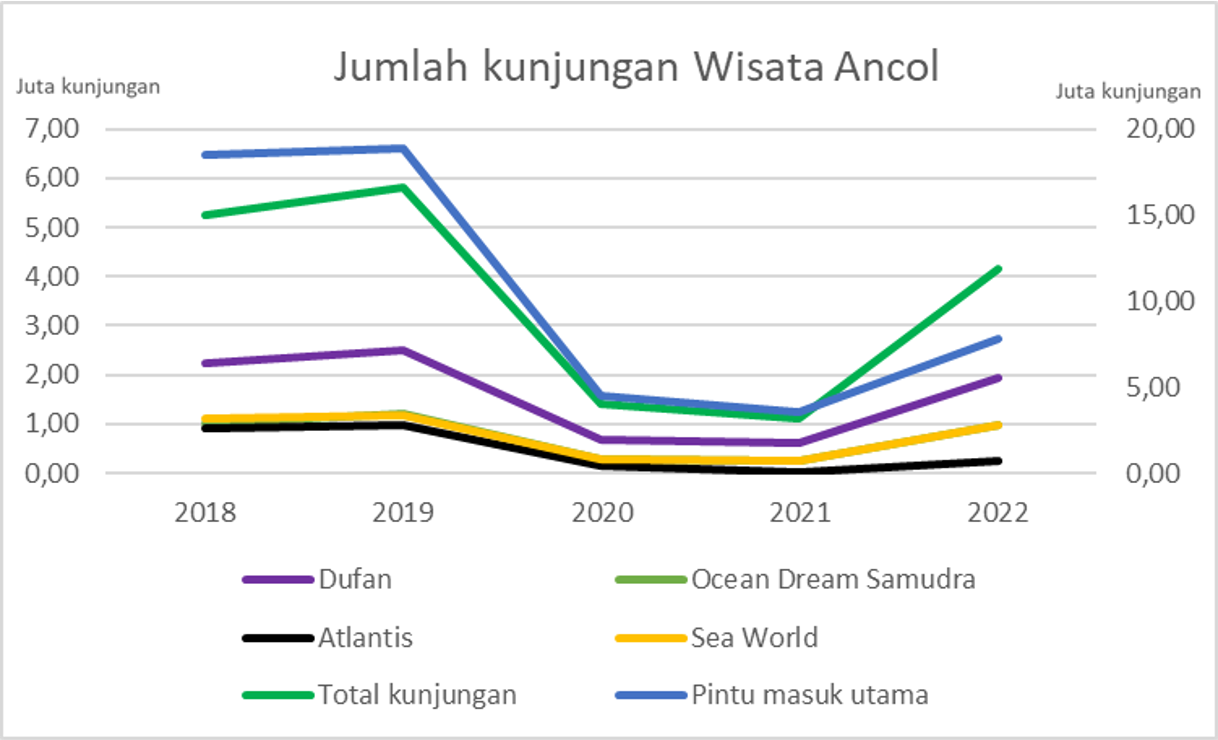

Pic: Jumlah penjualan tiket masuk di setiap wahana (kiri) dan pintu utama Ancol (kanan). Sumber: Company filings, Stockbit analysis |

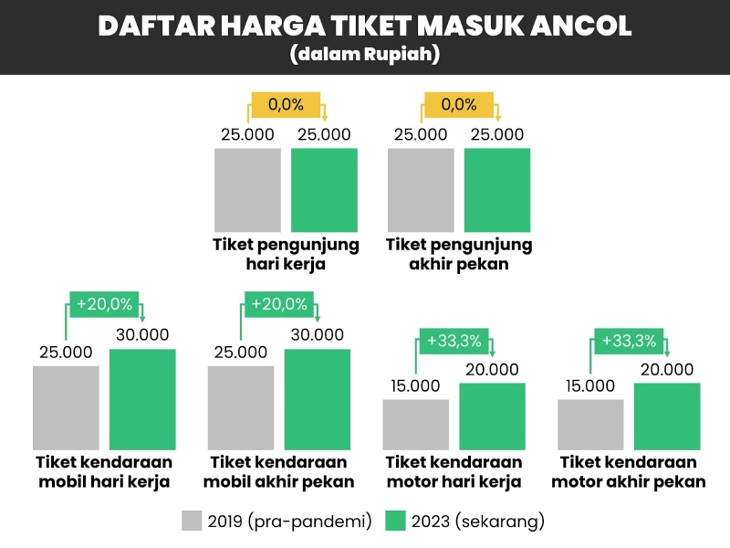

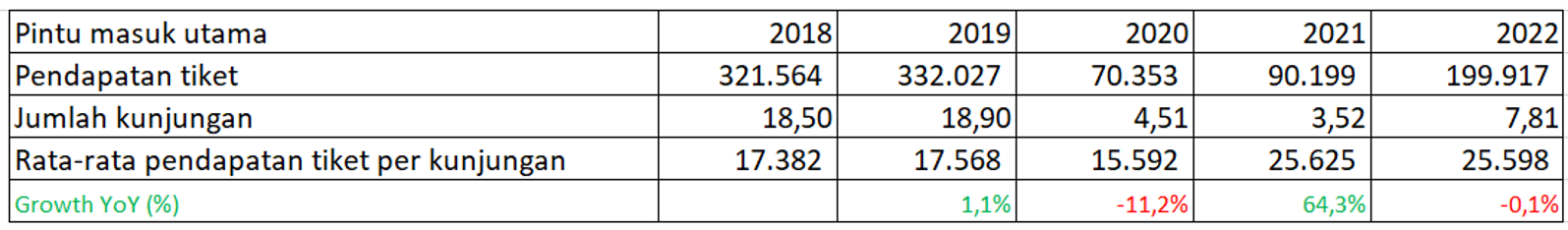

Potensi Pertumbuhan Margin Laba Selain pertumbuhan jumlah pengunjung, kinerja pendapatan dan laba bersih PJAA ke depan juga akan didorong oleh potensi pertumbuhan margin laba segmen pariwisata dari normalisasi ASP dan strategi dynamic pricing perseroan. Normalisasi ASP Pada 2019–2022, PJAA mencatatkan pertumbuhan blended ASP tiket pintu masuk utama sebesar +45,7%. Namun, berdasarkan channel check yang kami lakukan, PJAA hanya menaikan +20% harga jual tiket masuk mobil menjadi Rp30.000 dan +33% untuk motor menjadi Rp20.000. Oleh karena itu, kami menyimpulkan bahwa kenaikan blended ASP dari pintu utama Ancol kemungkinan tidak hanya dipengaruhi oleh kenaikan harga tiket, tetapi juga gabungan beberapa faktor, antara lain: - Pengunjung beralih menggunakan moda transportasi dengan harga tiket yang lebih tinggi

- Beralihnya jenis tiket yang dibeli pengunjung, dari awalnya tiket terusan menjadi tiket sekali pakai

- Pengurangan promosi, baik dari segi harga jual ataupun intensitas

|

Pic: Harga jual tiket masuk di pintu masuk utama Ancol. Source: Stockbit analysis |

Pic: Rata-rata harga jual tiket masuk pintu masuk utama Ancol. Source: Company filings, Stockbit analysis |

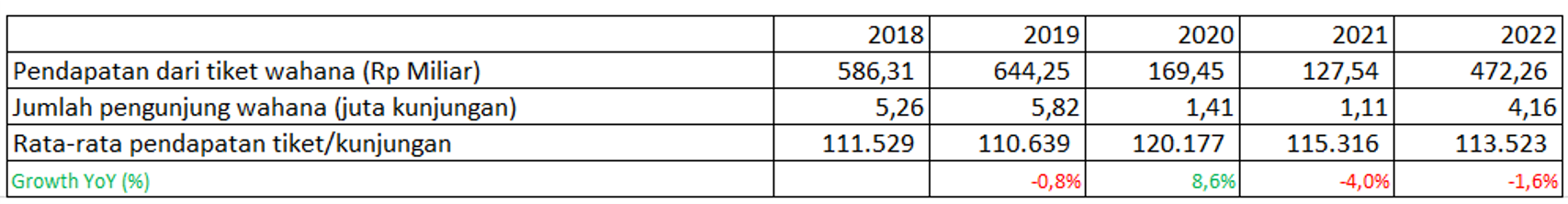

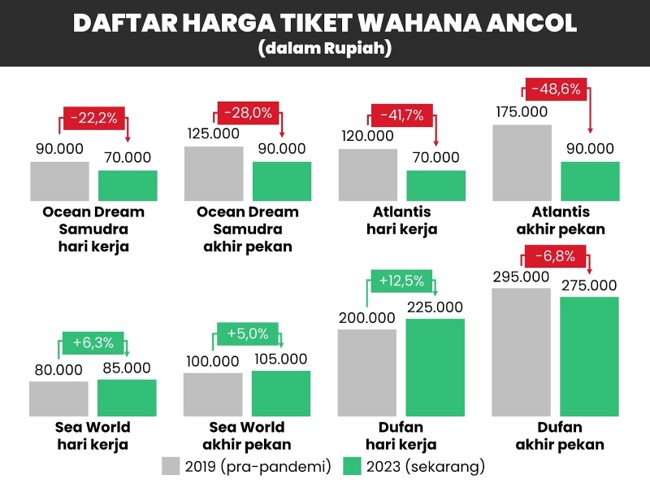

Selain pintu masuk utama Ancol, PJAA juga mencatatkan pertumbuhan blended ASP tiket masuk wahana – seperti Ocean Dream Samudra, Atlantis, Sea World, dan Dufan – sebesar +2,5% dari Rp110.639/kunjungan pada 2019 menjadi Rp113.523/kunjungan pada 2022. Meski mencatatkan kenaikan blended ASP, kami menemukan bahwa terdapat perubahan harga yang mixed pada harga tiket wahana-wahana di Ancol (lihat grafik di bawah). Sejumlah wahana PJAA tercatat mengalami penurunan harga tiket masuk pada 2019–2023, antara lain Ocean Dream Samudra dan Atlantis. Penurunan harga juga dialami oleh tiket masuk wahana Dufan pada akhir pekan. Di sisi lain, Sea World dan Dufan pada hari kerja mengalami kenaikan harga. Oleh karena itu, kami menilai bahwa kenaikan blended ASP tiket wahana PJAA pada 2019–2023 tidak hanya disebabkan oleh kenaikan harga tiket beberapa wahana, tetapi juga disebabkan oleh faktor-faktor berikut: - Berkurangnya jumlah kunjungan pelanggan dengan tiket terusan

- Perubahan behaviour pengunjung ke wahana dengan tarif yang lebih tinggi terutama Dufan, yang mungkin disebabkan oleh risiko penularan Covid yang lebih rendah dibandingkan wahana berbasis air (Ocean Dream Samudra dan Atlantis)

Wahana yang mengalami penurunan harga tiket (Ocean Dream Samudra dan Atlantis) secara kumulatif mengalami penurunan porsi pengunjung selama pandemi yang kemungkinan disebabkan risiko penularan Covid yang lebih tinggi. |

Pic: Rata-rata harga jual tiket masuk wahana lain di Ancol. Sumber: Company filings, Stockbit analysis |

Pic: Daftar harga jual tiket masuk wahana Ancol. Sumber: Stockbit analysis |

Pic: Jumlah kunjungan per wahana terhadap total kunjungan wahana di dalam Ancol. Sumber: Company filings, Stockbit analyst |

Dengan berakhirnya pandemi, kami meyakini terdapat ruang bagi PJAA untuk menaikkan harga tiket beberapa wahana yang belum kembali ke level pra-pandemi. Selain itu, kondisi yang telah kembali normal juga memberikan kesempatan bagi PJAA untuk mengurangi jumlah promo yang ditawarkan sehingga blended ASP dapat semakin meningkat Dynamic Pricing yang Lebih Baik dari Digitalisasi Selain normalisasi harga tiket, PJAA juga dapat mengoptimalisasi pendapatan dari penjualan tiketnya dengan digitalisasi. Strategi digitalisasi ini memungkinkan optimalisasi ASP dari strategi dynamic pricing yang diterapkan manajemen ketika menjual tiket. Dengan digitalisasi, manajemen PJAA dapat menentukan batasan optimum pengunjung yang memasuki suatu wahana. Misalnya, ketika menjual tiket secara online, manajemen PJAA dapat melihat bagaimana tren jumlah pengunjung per hari di masing-masing wahana. Data tersebut dapat digunakan oleh manajemen untuk mengambil keputusan pemberian tiket promo. Jika penjualan tiket sebuah wahana terlalu ramai, manajemen dapat membatasi tiket promo di wahana tersebut dan menaikkan harganya mendekati level reguler. Berdasarkan wawancara dengan Stockbit, manajemen PJAA berupaya menjaga Gross Profit Margin (GPM) di kisaran 60% (vs. 1H23: 53,4%) melalui strategi dynamic pricing dan potensi normalisasi ASP tiket. |

Efisiensi yang Lebih Baik |

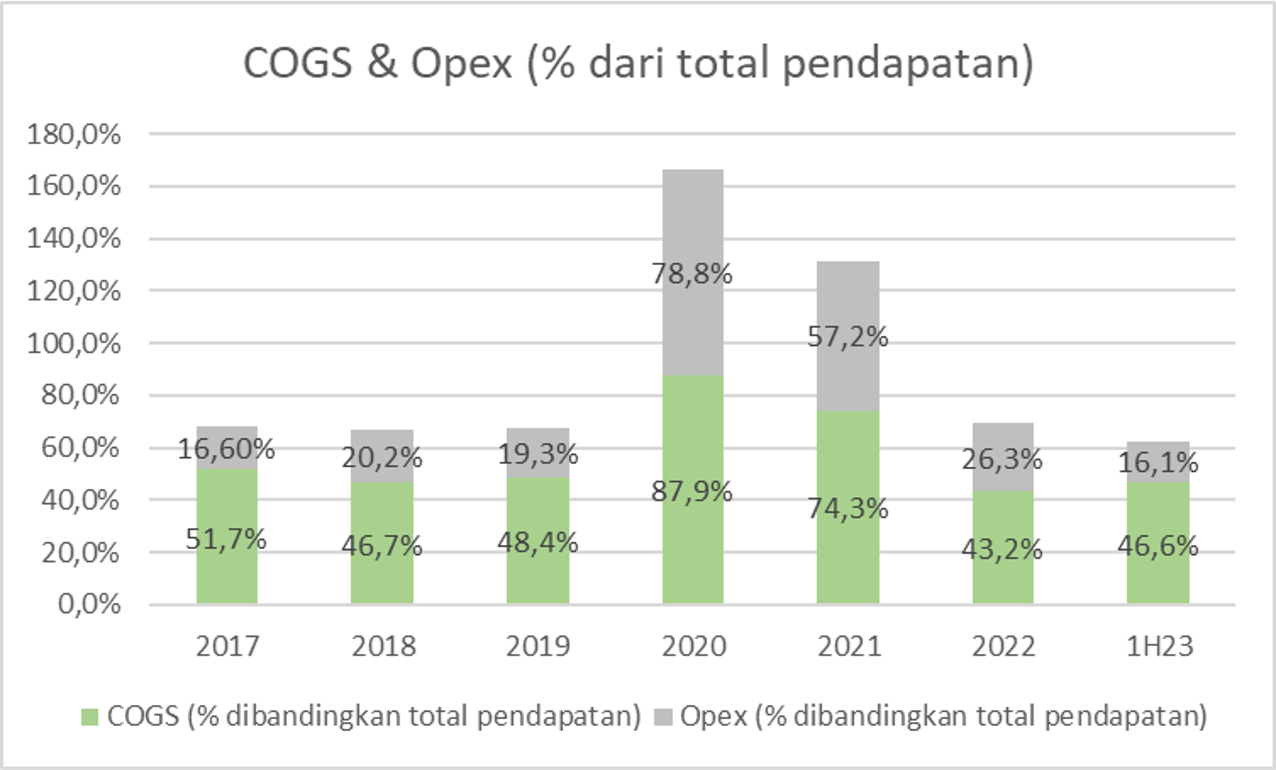

Digitalisasi dan pembelajaran lain selama pandemi juga membuat PJAA menjadi perusahaan yang lebih efisien, menurut manajemen. Ini terlihat dari metrik efisiensi perusahaan yang semakin baik.

Bahkan ketika realisasi pengunjung dan pendapatan belum sepenuhnya pulih, PJAA telah mencatatkan margin laba usaha dan laba bersih yang lebih tinggi dibandingkan periode sebelum pandemi (2017–2019). Capaian ini disebabkan oleh beban biaya operasional (COGS+opex) yang lebih rendah terhadap pendapatan pasca-pandemi. Salah satu contoh inisiatif efisiensi yang dilakukan PJAA adalah dengan mengevaluasi kembali basic cost yang dibutuhkan agar perusahaan dapat beroperasi dengan baik.

|

Pic:%COGS dan %Opex dibandingkan dengan total pendapatan PJAA 2017-1H23 Sumber: Company filings, stockbit research |

Pemulihan Pendapatan dari Segmen Lainnya |

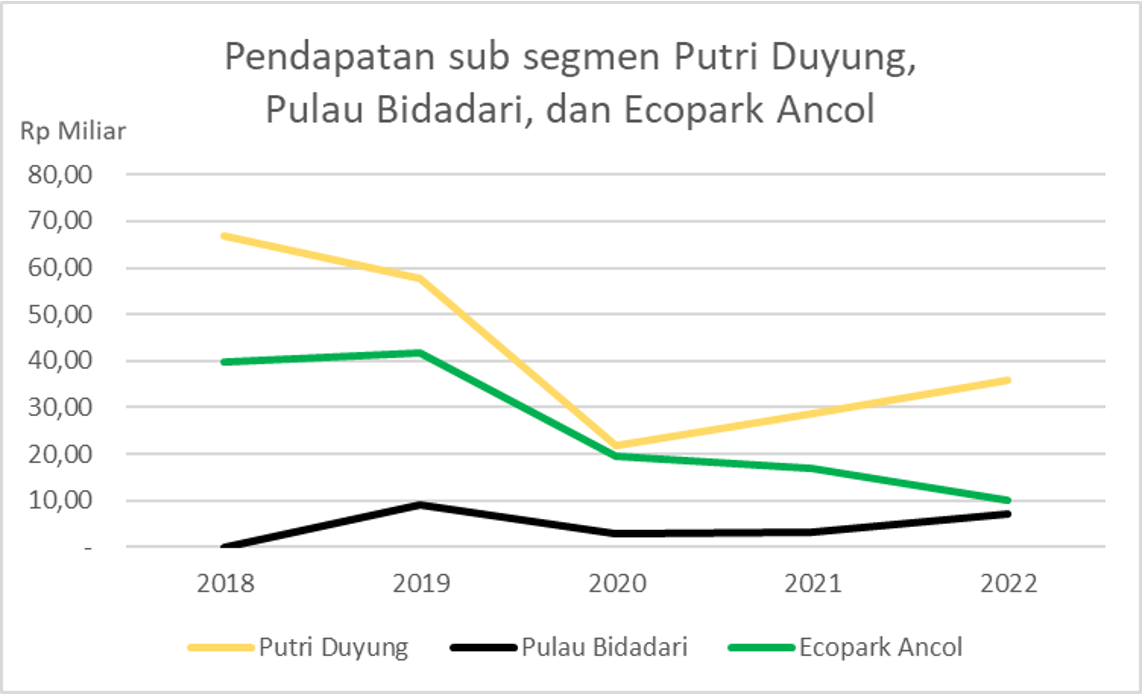

Selain dari penjualan tiket, kami juga melihat pertumbuhan pendapatan dari subsegmen lain milik PJAA. Sebagai contoh, pendapatan sewa dari Putri Duyung dan Pulau Bidadari telah mengalami pertumbuhan sejak 2020, tetapi realisasinya masing-masing baru mencapai 62,05% dan 76,5% dari FY19. Di sisi lain, pendapatan dari Ecopark Ancol masih mengalami penurunan. |

Pic: Jumlah pendapatan per subsegmen dalam segmen pariwisata. Source: Company filings, Stockbit analysis |

Segmen lain di luar pariwisata – seperti real estate serta perdagangan dan jasa – juga terlihat terus mengalami pertumbuhan pendapatan pasca-pandemi. Segmen perdagangan dan jasa merupakan segmen terbesar kedua di PJAA. Segmen ini mencakup penjualan merchandise dan pengelolaan air bersih, dengan tren pertumbuhan yang berkorelasi positif dengan segmen pariwisata. Oleh karena itu, pemulihan jumlah pengunjung Ancol ke depan juga akan mendorong pertumbuhan segmen perdagangan dan jasa.

Sementara itu, per 1H23, segmen real estate yang mencakup kegiatan pembangunan, penjualan, dan penyewaan properti mengalami kenaikan pendapatan dari pengelolaan properti.

|

Pic: Jumlah pendapatan per segmen Ancol. Source: Company filings |

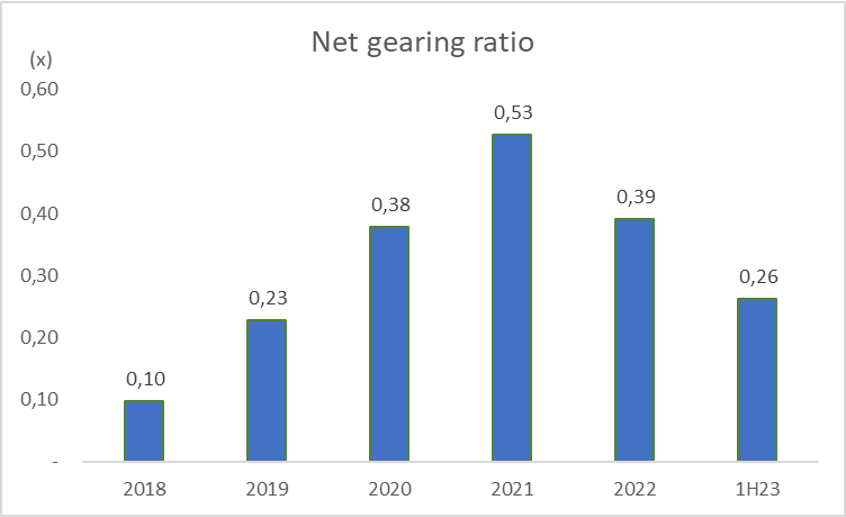

Di samping pemulihan kinerja operasional, profitabilitas PJAA juga dapat meningkat ke depan seiring pembayaran utang (deleveraging) yang ditopang oleh membaiknya cash ratio. Per 1H23, PJAA memiliki beban bunga dari utang bank dan obligasi sebesar 7,7% dari pendapatan. Saat pandemi, penurunan kinerja operasional PJAA berdampak negatif secara signifikan bagi arus kas perseroan. Untuk menjaga kegiatan operasi di tengah penurunan pengunjung saat itu, PJAA melakukan penambahan utang bank (2020 dan 2021) dan menerbitkan obligasi (2022). Akibatnya, Net Gearing Ratio PJAA naik dari level 0,23x pada 2019 menjadi 0,53x pada 2021. Pada 2022, PJAA telah melunasi utang obligasi sebesar Rp156 M saat mature tanpa mengambil utang kembali (refinancing). Dampaknya, PJAA berhasil menurunkan level solvabilitas mereka sehingga Net Gearing Ratio turun menjadi 0,39x pada 2022 dan 0,26x pada 1H23.

Dengan posisi kas PJAA yang mulai pulih, perseroan memiliki potensi untuk melakukan deleveraging lebih besar ke depan. Dalam waktu dekat, utang bank PJAA dari Bank DKI sebesar Rp388,8 M akan jatuh tempo pada 20 September 2023. Berdasarkan diskusi kami dengan tim PJAA, perseroan berencana untuk menurunkan utang mereka secara natural, dengan melunasinya ketika jatuh tempo

|

Pic: Net Gearing Ratio PJAA pada 2018–1H23. Source: Company filings |

Valuasi Masih Rendah, Potensi Upside PJAA Menarik |

Meski kinerjanya berangsur pulih dan prospeknya ke depan cukup menjanjikan, valuasi saham PJAA saat ini masih dihargai rendah. Kondisi ini memungkinkan investor mendapatkan upside yang menarik. Per 13 September 2023, PJAA diperdagangkan dengan valuasi 0,81x PBV dan 5,81x PE TTM, lebih rendah dari rata-rata 10 tahun PE dan PBV Band-nya yang berada di 12,91x dan 1,25x. Dengan asumsi laba bersih kembali pada level 2019 sebesar Rp220–230 M, serta valuasi PE Ratio kembali ke rata-rata 10 tahun sebesar 12,91x, maka PJAA berpotensi diperdagangkan di harga Rp1.775–Rp 1.860/saham. |

Pic: PJAA 10 Years PE Std. Deviation Band. Source: Stockbit |

Pic: PJAA 10 Years PBV Std. Deviation Band. Source: Stockbit |

|

|

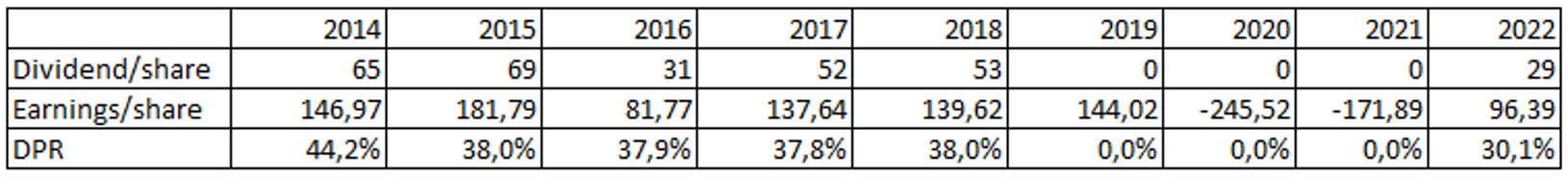

Selain valuasi yang menarik, PJAA juga berpotensi menjadi emiten dengan dividend yield tinggi ke depannya. Sebagai gambaran, jika laba bersih PJAA kembali pada level 2019 dan perseroan membagikan dividen dengan payout ratio sekitar 30–44% seperti pada 2014–2022 (mengecualikan tahun buku 2019–2021 yang tidak membagikan dividen akibat pandemi), maka PJAA berpotensi membagikan dividen sebesar Rp41,25–63,25/saham. Angka ini merepresentasikan dividend yield sebesar 4,8–7,4% dari harga saham saat ini di Rp850/saham. |

Pic: PJAA Dividend Payout Ratio pada 2014–2022. Source: Stockbit analysis |

Salah satu risiko yang perlu investor perhatikan dari PJAA adalah potensi kenaikan beban semi-variabel seiring pertumbuhan jumlah pengunjung. Beberapa biaya yang tergolong dalam biaya semi-variabel adalah beban penyelenggaraan pertunjukan (3,5% dari total beban usaha), sub-kontrak tenaga kerja (13,2% dari total beban usaha), dan maintenance (3,2% dari total beban usaha). Beban semi-variabel berpotensi naik lebih tinggi dari kenaikan pendapatan jika PJAA memutuskan untuk memperbaiki fasilitas wahana Ancol. Namun, hal ini tidak sepenuhnya buruk. Dengan memperbaiki fasilitas dan memberikan atraksi yang lebih banyak pada wahana Ancol, artinya PJAA dapat memberikan layanan yang lebih baik lagi. Hal ini dapat meningkatkan kepuasan pelanggan dan meningkatkan jumlah pengunjung, yang berpotensi mendorong kenaikan pendapatan dan laba usaha perseroan. Selain beban semi-variabel, PJAA juga memiliki risiko penurunan blended ASP akibat promo bundling dan tiket terusan, yang berpotensi menekan pertumbuhan pendapatan tiket. Risiko kenaikan biaya semi-variabel dan potensi kembalinya pelanggan yang memakai tiket terusan juga dapat meng-offset potensi peningkatan margin laba usaha perseroan.

Apakah dengan potensi dan risiko ke depan, valuasi saham yang masih murah dan potensi dividend yield ke depan dapat membuat PJAA menarik untuk dibeli? We provide, you decide.

|

Simak analisis lainnya dari tim Investment Analyst Stockbit: |

Penulis: Michael Owen Kohana, Investment Analyst Editor: Vivi Handoyo Lie, Head of Investment Research Edi Chandren, Investment Analyst Lead Aulia Rahman Nugraha, Sr. Investment Journalist |

|

|

Copyright 2023 Stockbit, all rights reserved. Anda menerima email ini karena terdaftar sebagai akun aktif di Stockbit atau telah daftar melalui website Stockbit / Stockbit Snips.

Disclaimer:

Semua konten dalam email ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/ menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital ("Stockbit"), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan. Selanjutnya, Semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah. Domain resmi Stockbit adalah "https://stockbit.com/" dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri "@Stockbit.com" Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

Want to change how you receive these emails?

Unsubscribe here

|

|

|

|

.png)

Komentar

Posting Komentar